科技正在重塑金融,科技也在不断颠覆自己。金融科技的未来是怎样的?这些面向未来的科技在金融业的落地应用有多广?金融科技的进一步发展还需要解决哪些问题?在近日召开的由智能投研技术联盟(ITL)主办、第一财经研究院等单位协办的首届“1024国际智能投研开发者大会”上,来自金融科技领域的技术专家们回答了这三大问题。

在他们看来,联邦学习、知识图谱、深度学习、区块链等新兴底层技术以及它们之间的组合,正让一个更强大的金融业向我们徐徐走来。

金融科技的未来在哪里?

AlphaGo击败人类顶尖的围棋棋手,让我们见识到了科技的力量,它正从外在的辅助变成内在的原生动力,在金融行业内成为未来竞争的核心砝码。

尽管金融科技中的A(人工智能)、B(区块链)、C(云计算)、D(大数据)所代表的技术已然发展迅速,但在它们从量变到质变的过程中,金融科技仍然会面临“数据孤岛”的困境。

“我们来到了大数据的时代,但其实我们周围都是小数据,每个人、每个公司手里的样本量和数据维度都非常有限,远远不足以支撑宽泛的人工智能。而要把这些数据联合起来应用则会遭遇隐私权的‘紧箍咒’。”微众银行首席人工智能官杨强在上述会议上表示。

如何能够在符合各种隐私法规的前提下解决“数据孤岛”的问题?联邦学习无疑在近几年为行业带来了新的希望。

谷歌在2018年率先提出了基于个人终端设备的“横向联邦学习”算法框架,而微众银行随后提出了基于“联邦学习”的系统性通用解决方案。

据杨强介绍,联邦学习提供了新的思路,让模型在各地移动,以分布式的方式构建,参与各方可以在不披露底层数据和底层数据的加密(混淆)形态的前提下共建模型,而不需要数据在本地区域之外移动。

杨强做了个比喻,就像要给小羊吃各种不同地方的草料,不需要移动羊群只需要采集各地的草料,同时并不知道羊吃到肚子里的草到底是什么样,也就实现了在隐私保护和数据安全的前提下,机器学习模型的不断完善。

联邦学习也可以和其他科技相结合以产生强大的作用。例如,联邦学习和5G边缘计算的相互促进。杨强表示,一方面,联邦学习可使5G边缘计算适用于对安全性要求更高的场景,保障安全的同时实现联合模型。另一方面,联邦学习是边缘计算的原生应用,5G边缘计算可帮助联邦模型建模、调用速度更快,也可促进联邦学习应用于更多场景。

“我们看到联邦学习和5G边缘计算加起来会形成一个巨大的数据市场,能够帮助我们做数据的估值和数据的交易,因为5G和边缘计算就相当于一个硬件的网络体系,联邦学习则相当于这个体系的操作系统。”杨强说。

上海证券交易所原总工程师白硕也提出了他眼中代表人工智能未来的一对“黑白双煞”组合——即深度学习和知识图谱的结合。他认为,深度学习(一种模拟深度神经网络实现机器学习的技术)是不可解释的,需要建立在大量的训练数据上;而知识图谱(以结构化的形式描述客观世界中的概念、实体及其关系,将互联网信息表达为更接近人类认知世界的形式)则相对是可解释的,并建立在场景之中。其中深度学习有一定的局限性,包括可理解性问题、对于复杂结构的容纳度上有一定局限性,需要和知识图谱配合取长补短。

“经济发展是创新是打破旧均衡、推进新方式的“创造性毁灭”过程。说“创造性毁灭”,其实就是颠覆传统的认知。人类已经形成的认知路径都是”可解释”的,但每一次认知框架突破时都是”不可解释”的。在早期物理理论中,亚里士多得理论的权威性延续了近两千年。但伽利略、牛顿以及其他人的发现, 使得人们逐渐认识到亚里士多德物理学的谬误和不可见性。现代科学的演进不断经历”解释”和”不可解释”的迭代:技术在阶段性是累积的,但当参照系发生巨大变化时,新的理论不再依赖于传统理论的推演,甚至走向两个不同方向且始终不能会合彼此验证。比如20世纪科学史上的双子星:量子力学与相对论,争论旷日持久仍未统一,但玻尔与爱因斯坦之间的大论战间接促进了科学界的发展与繁荣。”雷涛认为。

科技在金融业如何落地?

金融业的未来竞争一定程度上就是金融科技的竞争,这个观点已成为业内的共识,各大金融机构都在进行自己的数字化转型,全球各大金融机构信息科技投入也在逐年增加。

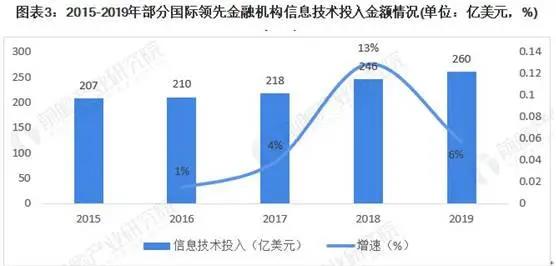

前瞻产业研究院数据显示,2015年~2019年国际领先金融机构信息技术投入总体呈逐年增长态势,2019年部分国际领先金融机构信息技术投入金额为260亿美元,同比增长6%。

▲来源:信通院、前瞻产业研究院整理

那么,联邦学习、知识图谱、区块链等代表未来方向的科技目前在金融业的落地情况如何?

以联邦学习为例,虽然这是一个2018年以后才出现的名词,但目前其在金融业的应用案例已如雨后春笋,譬如,将联邦学习用于反洗钱之上。

众所周知,反洗钱是维护金融体系稳健运行、维护公平公正的市场经济秩序的客观要求,对打击腐败等违法犯罪具有重要意义。杨强介绍称,由于洗钱的低频数据,单个银行往往严重缺乏样本数据,为了优化银行的反洗钱模型,微众银行与合作银行已开始使用联邦学习,在数据隐私保护的条件下建立联合模型,识别性能较单个模型提升90%。

平安集团首席科学家肖京则举例称,平安在投资领域风险管理方面应用了大量知识图谱技术。知识图谱可基于历史事件智能归因,推演新事件或采取行动。基于企业实体属性等构建知识图谱,可以发现潜在企业风险,从而实现债券违约风险预警、发现财务粉饰、辅助银行进行信贷管理等功能。以债券违约风险预警为例,平安集团数据显示,在2019年至今发生违约的264只债券中,平安提前3个月以上成功预警的达到251只,成功预警规模约2200亿元。

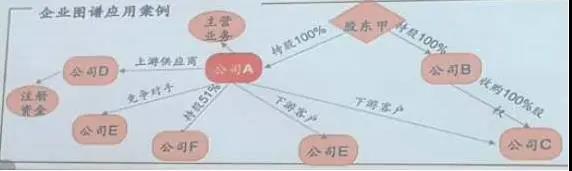

▲企业图谱应用示例

“一度二度关联关系在金融机构的人力调查中还可以发现,但通过壳公司循环控制等更深入复杂的三度和四度关联关系,依靠人力调查则无法完成,还是必须要借助知识图谱等技术。”数联铭品董事长兼总经理曾途表示。

而知识图谱如果与NLP(自然语言处理)相结合,在白硕看来,则又可以构成在智能投研中基本面分析的重要技术手段。他认为,知识图谱+NLP体现了中低频领域中的投资决策核心逻辑,在基本面投研领域初步解决了AI“不可为”到“可为”的跃迁,知识图谱+NLP是人工智能切入投资决策的“正确姿势”。

金融科技的发展还需要解决什么问题?

未来已来,但未来可不仅仅有科技就行。

在由第一财经研究院院长杨燕青主持的圆桌论坛上,技术“大牛”们就金融科技未来的挑战分享了自己的观点。他们普遍认为,金融科技是整个社会范畴的议题,要使金融科技健康快速发展,可解释性、相配套的规则及标准等都还是横亘在这个领域面前需要解决的问题,而这些问题涉及到监管、法律、经济学、社会伦理等方方面面。

首先,科技的可解释性对于监管和设定法规来说至关重要,因此可解释性人工智能成了近年来被热议的话题。

杨强表示:“所谓可解释人工智能是指,需要让不同背景的人明白科技背后的逻辑。但用动辄几千万的参数建立的模型,往往是一个所谓的黑箱,没有办法解释运作原理,这就会面临几个困境,第一个困境是监管方不知道模型的运作机理,无法进行监管工作;还有一个是系统开发的工程师不知道原理,就没有办法来修正错误;另外金融业务的消费者也无法得到好的解释。”

针对杨燕青关于“金融科技将如何走通可解释性这条路”的提问,杨强倾向于认为,深度学习未来可能会越来越“黑箱”,需要另外设立科学家解释的机制;白硕则认为不能单纯被动等待可解释的人工智能出现,现在就应该充分运用知识图谱这样具有“白箱”性质的技术工具来相互结合。

天云数据CEO雷涛则认为,需要在工程上进行组合,用深度学习来做数据抽取,并将之放在一个可认识的框架内,并且用上一代人工智能这种专家强解释的方法来支撑这个主要框架。在面向变化,从预设指标阀值的控制,模型预测和动态规划,技术架构从BI的风险指标加工,转向AI的特征工程的数据管道。在技术上向两个方向延展:全局,复杂网络的数据升维;风险穿透,数据广泛连接。

杨强表示,尽管目前可解释性人工智能正处在研究阶段,还没有形成系统的体系,但行业已开始有所动作。据了解,微众银行向电气和电子工程师协会(IEEE)提交的“可解释AI(XAI)”标准已获立项通过,微众银行牵头组织国内21家机构和企业,已于7月24日召开第一次标准工作组会议,这也是首部面向业界的机器学习可解释标准。

可解释性的背后,是金融科技发展到目前阶段需要匹配的标准和监管环境的急切需求,而标准和规范也是可解释的前提。那么,标准和监管对目前的金融科技企业来说意义是什么?人工智能的标准又究竟应该如何建立?

对于杨燕青的上述提问,曾途回应称:“金融科技有框架和规范是很有必要的。人工智能、机器学习支持业务,这本身是一个技术协同协调的过程,背后需要标准业务人员以及对于输入参数和输出结果的合规。在合规的框架内,才能构建出整体框图,然后才能进行解释。”

杨强则称,目前人工智能行业痛点在于数据不够,因此需要合作,在合作时需要第三方机构来判断合作是否合乎标准。他建议在建立了相关标准之后,还需要在银保监会等相关行业监管部门之下,再建立审计和监管标准执行的机构。

“金融是利用信息不对称性来赚钱,而人工智能是把金融变得信息对称。谁掌握了这种强大的武器,在未来就会有最大的受益。”曾途表示,在这个过程中,对这种“武器”的使用机制的监督和规范相当重要,但目前还存在缺失,需要加紧研究。